【徹底検証】キャッシング|一括返済で利息はいくら減らせる?一括返済のメリット・デメリットを解説

こんにちは、クラポ札幌本店の今井です。

カードローンやキャッシングを利用している方の中には「利息をなるべく抑えたい!」「一括返済で利息をいくら減らせるんだろう?」「一括返済したいけどやり方がわからない…」こんな疑問や悩みを抱えている方も多いのではないでしょうか?

カードローンやキャッシングは、一括返済によって利息の負担を減らすことができます。

一方で、一括返済をする場合、生活への負担も大きくなるといったデメリットもあったりします。

今回は

✓ 銀行系・消費者金融の金利

✓ 一括返済をするといくら利息を減らせるのか?

✓ 一括返済のメリット・デメリット

✓ 一括返済の方法

について詳しく解説していきます。

利息を抑えるためには知っておきたい知識です。

ぜひ最後まで読んでみてください。

金利はどのくらい?

カードローンやキャッシングの金利はどのくらいになるのでしょうか?

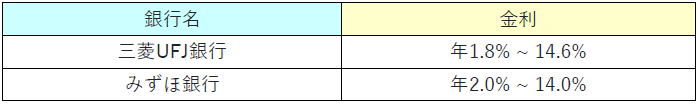

ここでは、銀行系2社と消費者金融5社の金利を比較していきます。

銀行系カードローンの金利

■ 銀行系カードローンの金利は、消費者金融より低く設定されているのがわかります。

■ 銀行系カードローンは全般的に金利は低い傾向にあり、銀行ならではの安心感もあります。

■ 審査は消費者金融と比較すると遅く、数日かかる場合があります。

■ 即日の借入を希望される方は、消費者金融の利用をおすすめします。

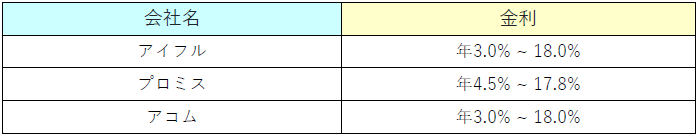

大手消費者金融の金利

■ 金利に多少の違いはありますが、3社とも同じような金利です。

■ 金利が「銀行系カードローン」と比べると少し高く感じます。

■ 初めて利用される場合、無利息期間があるので、短期の借入を希望する方にはおすすめです。

■ 審査が速いので、即日融資が可能といったメリットもあります。

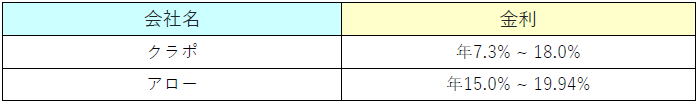

中堅消費者金融の金利

■ 大手消費者金融3社と比べても金利の上限はさほど変わりません。

■ 中堅消費者金融の場合、柔軟な審査をしてくれる会社が多いです。

■ 銀行系カードローンや大手消費者金融で審査NGだった方でも借入ができる場合があります。

■ キャッシング以外の独自のサービスもあったりします。

一括返済で利息はいくら減らせる?

実際に、短期間で一括返済することで利息の負担はいくら減らせるのか?

各社の返済シミュレーションよりも具体的な例を挙げてみていきます。

銀行系カードローン

■ 三菱UFJ銀行カードローン「バンクイック」の場合

10万円・100万円ともに、年13.6%~14.6%の金利になります。

利用限度額などによって異なります。

※ 利息の計算方法:利息 = 元金(借入金額) × 金利 (年利)÷ 365日(閏年366日)× 借入日数

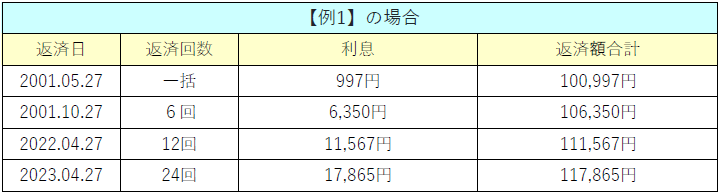

【例1】2021年5月1日に□借入額10万円□支払日27日□金利14.6%□返済額4,000円で契約した場合

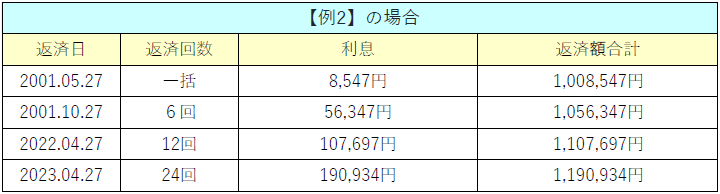

【例2】2021年5月1日に□借入額100万円□支払日27日□金利14.6%□返済額26,000円で契約した場合

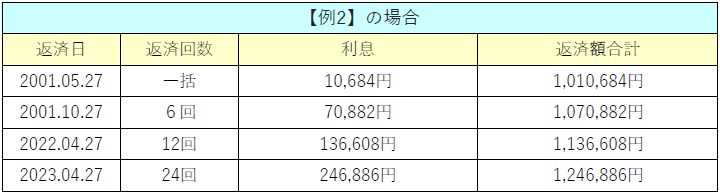

【例2】2021年5月1日に□借入額100万円□支払日27日□金利14.6%□返済額26,000円で契約した場合

☟「バンクイック」の返済シミュレーションはこちら

☟「バンクイック」の返済シミュレーションはこちら

https://www.bk.mufg.jp/kariru/card/banquic/hensai/simulation.html

☑ 10万円の場合:一括と24回払いとでは、利息が 17,732円 の差額になります。

☑ 100万円の場合:一括と24回払いとでは、利息が 228,817円 もの差額になってしまいます。

☑ 借入金額が大きく返済回数が増えると、利息の負担が大きくなるのがわかります。

■ みずほ銀行カードローンの場合

金利は10万円は年14.0%、100万円は年12.0%の金利になります。

【例1】2021年5月1日に□借入額10万円□支払日27日□金利14.0%□返済額4,000円で契約した場合

【例2】2021年5月1日に□借入額100万円□支払日27日□金利12.0%□返済額26,000円で契約した場合

☟「みずほ銀行カードローン」の返済シミュレーションはこちら

https://www.mizuhobank.co.jp/retail/products/loan/card/simulation/term.html

☑ 10万円の場合:「バンクイック」と比べても利息はさほど変わりません。

☑ 100万円の場合:「バンクイック」と比べて一括だと利息は1,853円安く、24回では 48,283円 も安くなります。

☑ 借入金額が大きい場合は返済回数だけでなく、金利は少しでも低い方が、利息の負担を軽減できることがわかります。

大手消費者金融

■ アイフルの場合

金利は10万円は年18.0%、100万円は年15.0%で計算しています。

【例1】2021年5月1日に□借入額10万円□支払日27日□金利18.0%□返済額4,000円で契約した場合

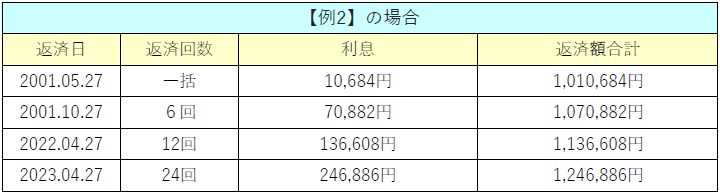

【例2】2021年5月1日に□借入額100万円□支払日27日□金利15.0%□返済額26,000円で契約した場合

☟「アイフル」の返済シミュレーションはこちら

https://www.aiful.co.jp/repay/simulation/

☑ 10万円の場合:「銀行系カードローン」と比べて利息は一括で約300円、24回でも約5,000円しか高くありません。

☑ 100万円の場合:「銀行系カードローン」と比べて利息は一括で約2,000円しか高くないですが、24回では 約56,000円 も高くなってしまいます。

☑ 初めて利用した場合:最大で30日無利息なので、一括返済を予定している方にはおすすめです。

■ プロミスの場合

金利は10万円、100万円ともに年17.8%で計算しています。

【例1】2021年5月1日に□借入額10万円□支払日27日□金利17.8%□返済額4,000円で契約した場合

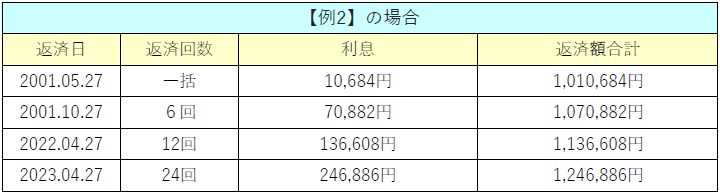

【例2】2021年5月1日に□借入額100万円□支払日27日□金利17.8%□返済額26,000円で契約した場合

☟「プロミス」の返済シミュレーションはこちら

https://cyber.promise.co.jp/Pcmain/BPB01Control

☑ 10万円の場合:「アイフル」と比べてもさほど変りません。

☑ 100万円の場合:「アイフル」と同様に「銀行系カードローン」と比べて24回では利息に大きな差額がでます。

☑ プロミスも30日無利息なので、一括返済を予定している方にはおすすめです。

■ アコムの場合

金利は10万円は年18.0%、100万円は年15.0%で計算しています。

※ 契約極度額に応じて適用される借入利率が変わります。10万円:年7.7~18.0% 100万円:7.7%~15.0%

【例1】2021年5月1日に□借入額10万円□支払日27日□金利18.0%□返済額4,000円で契約した場合

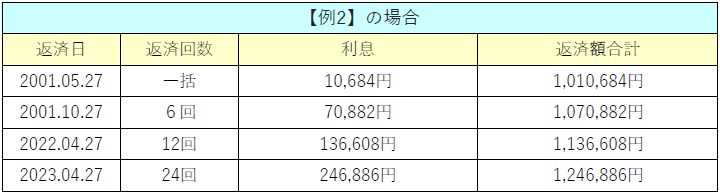

【例2】2021年5月1日に□借入額100万円□支払日27日□金利15.0%□返済額26,000円で契約した場合

☟「アコム」の返済シミュレーションはこちら

https://www.acom.co.jp/return/simulation/

☑ 10万円、100万円ともに「アイフル」と同様です。

☑ 100万円の場合:「アイフル」「プロミス」と同様に「銀行系カードローン」と比べて24回では利息に大きな差額がでます。

☑ アコムも30日無利息なので、一括返済を予定している方にはおすすめです。

初めての借入で一括返済を予定している場合は、大手消費者金融の方が無利息期間があるので、銀行系カードローンより利息の負担を軽減できます。

借入金額が大きく返済回数が増えると、銀行系カードローンより利息の負担が大きくなるのがわかります。

中堅消費者金融の場合

■ アローの場合

金利は10万円は年18%、100万円は年15%で計算しています。

【例1】2021年5月1日に□借入額10万円□支払日27日□金利18.0%□返済額4,000円で契約した場合

【例2】2021年5月1日に□借入額100万円□支払日27日□金利15.0%□返済額26,000円で契約した場合

☟「アロー」の返済シミュレーションはこちら

https://www.my-arrow.co.jp/plan/sim.html

■ クラポの場合

金利は10万円は年18%、100万円は年15%で計算しています。

【例1】2021年5月1日に□借入額10万円□支払日27日□金利18.0%□返済額4,000円で契約した場合

【例2】2021年5月1日に□借入額100万円□支払日27日□金利15.0%□返済額26,000円で契約した場合

☟「クラポ」の返済シミュレーションはこちら

https://curapo.com/simulation/

☑ 10万円、100万円ともに大手消費者金融とさほど変わりません。

☑ 中堅消費者金融の場合、銀行系カードローンより金利は高いことが多く、利息の負担も大きくなります。

☑ 大手消費者金融とは異なり、無利息キャンペーンなどもあまり見かけません。

銀行系カードローン・大手消費者金融・中堅消費者金融を比較

【10万円を借入した場合】

■ 一括返済を予定しているなら大手消費者金融(無利息期間)がおすすめ。※ 初めて利用した場合

■ 分割で返済するならどこで借入れしても利息の負担はさほど変わりません。

【100万円を借入した場合】

■ 一括返済を予定しているなら大手消費者金融(無利息期間)がおすすめ。※ 初めて利用した場合

■ 分割で返済するなら銀行系カードローンの方が利息の負担が少なくて済みます。

■ 中堅消費者金融で借入れた場合も、分割で返済するのであれば大手消費者金融となんら変わりはありません。

一括返済のメリット

一括返済のメリットは利息を減らせることだけではありません。

他にも「信用に繋がる」「借入枠が回復する」といったメリットがあります。

信用に繋がる

■ カードローンやキャッシングでお金を借りた場合、信用情報機関に情報が記録されます。

■ 一括返済で完済した場合には、完済した記録も残ります。

■ 延滞などは信用を下げてしまいますが、通常の取引や完済した情報は信用に繋がります。

■ 増額の申込みや他社で借入を申し込む場合の審査に有利に働く可能性も高くなります。

借入枠が最大まで使えるようになる

■ 一括返済することで、借入限度額までまた使えるようになります。

■ 借入限度額:200万円で残高が100万円ある場合は、借入可能額は100万円ですが、完済することでまた200万円まで借入することが可能になります。

ただし、「返せたから借りる」ではなく「必要なお金」を「必要なとき」に借りるようにしましょう。

一括返済のデメリット

一括返済はメリットも多いですが、デメリットもあります。

「メリット」「デメリット」どちらも知ったうえで一括返済すべきか考えてみましょう。

生活への負担が大きい

■ 一括返済にはまとまったお金が必要になるので、少なからず生活に影響がでる場合もあります。

■ 無理に一括返済して、生活費が足りなくなって、新たに借入をするようであれば意味がありません。

一括返済をする際は「生活に支障がでないか?」「他に大きな出費はないか?」などを確認するようにしましょう。

確認の手間がかかる

■ 一括返済の手続きは、少し手間がかかります。

■ 完済金額の確認や銀行・消費者金融ごとに返済の方法が異なります。

■ 電話やインターネットで完済金額を確認し、指定された方法での支払いが必要です。

■ 借入をする前に、一括返済の方法を確認しておくと安心でしょう。

一括返済で覚えておきたいポイント

一括返済する際に覚えおきたいポイントを2つご紹介します。

「約定返済」と「臨時返済」

■ カードローンやキャッシングの返済方法には、約定返済と臨時返済があります。

■ カードローンやキャッシングでは、毎月決められた金額を返済する「約定返済」が基本です。

■ 約定返済とは別に、余力があった場合などに追加で返済する方法が「臨時返済」になります。

■ 臨時返済には一括返済と繰り上げ返済があり、どちらも利息の負担を軽減する効果があります。

端数分は無利息

■ ATMで一括返済を行う場合、1,000円単位での支払いとなるので端数の残高が残ってしまいます。

しかし、銀行系カードローンや大手消費者金融の場合は、1,000円未満の残高については無利息としているので、慌てる必要はありません。※ 中堅消費者金融は該当しない場合があります。

■ 端数分も返済方法は銀行・消費者金融ごとに異なるので、ホームページなどで確認しておきましょう。

■ 端数分のみ口座から引き落としを行ってくれる場合もあります。

一括返済の方法

一括返済の方法は銀行・消費者金融ごとに異なります。

ホームページで確認するようにしましょう。

手順として…

✓ 完済金額の確認

✓ 返済方法の確認

この2つが必要です。

電話やインターネットで完済金額を確認し、銀行・消費者金融ごとに指定された方法で支払います。

完済金額は日によって変わるので、予定している支払日の金額を正確に確認するようにしましょう。

キャッシングは、一括返済がお得!|まとめ

カードローンやキャッシングの一括返済は、利息の負担を軽減する効果が高く、お得な返済方法です。

借入金額が大きく金利が高いほど一括返済によって、利息を多く減らすことができます。

一方で、少なからず生活への影響もあるので、大きな出費の有・無などをしっかり把握して、無理なく返済を行う必要があります。

一括返済の際には完済金額を正確に確認し、支払うようにしましょう。

クラポ札幌本店 今井 秀彦

最新記事 by クラポ札幌本店 今井 秀彦 (全て見る)

- 対面審査の方が通りやすい!?ネット審査との3つの違いを徹底解説 - 2024年2月1日

- 即日現金を借りるための方法や審査、注意点について徹底解説 - 2024年1月19日

- キャッシングの返済方法は?利用する前に知っておくべき注意点も徹底解説! - 2024年1月9日